Les niveaux de Fibonacci

Comme nous le savons, les cours évoluent en tendance, cependant de

nombreuses phases de corrections peuvent s'y observer. Par exemple lors

de l'ascension du cours d'un actif quelconque on verra apparaître des

mouvements baissiers de faibles amplitudes. Ces mouvements inverses sont

appelés « retracements ». Nous allons étudier aujourd'hui les

retracements dits de Fibonacci.

Qui est Leonardo Fibonacci ?

Ou plutôt, qui était ce ? Ce fut un mathématicien Italien du XIIeme

siècle. A l'époque le trading n'était pas encore à la mode, cependant ce

chercheur fut amené à trouver une des suites mathématiques les plus

connues actuellement. De manière encore inexpliquée, il semblerai que

des scientifiques aient trouvé une relation directe entre la forme de la

coquille des escargots et cette fameuse suite.

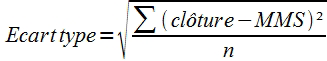

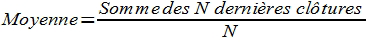

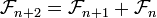

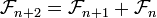

Comment la suite de Fibonacci est elle construite ?

Assez simplement elle consiste à ajouter le terme actuel de la suite à son précédent afin de déterminer le terme suivant.

Par exemple :

Soit U(n) une suite de Fibonacci, le premier terme est égal à 1 U(0)=1

Le deuxième terme est égal à la somme des deux précédents, donc U(1) = 1+0 =1

Le troisième U(2) = U(1) + U(0) = 1+1 = 2

Le quatrième U(3) = U(2) + U(1) = 2 +1 = 3

Et ainsi de suite.

Voici les quelques premiers termes de la suite : 1, 1, 2, 3, 5, 8, 13, 21, 34, 55, 89, 144, 233, 377,...

Cette suite est dotée de nombreuses propriétés particulières, cependant

la plus remarquable d'entre elles est surtout que chaque élément est

approximativement égal à 1,618 fois le précédent. 1,618 est le nombre

d'or, par ailleurs 0,618 son inverse est appelé le ratio d'or.

En pratique on utilise le ratio d'or ainsi que ses fractions pour

déterminer les retracements de Fibonacci. Ces niveaux, exprimés en

pourcentages représentent des zones où les cours ont une forte chance de

corriger le mouvement. Ainsi on retiendra les niveaux suivants : 23,6%,

38,2%, 50%, 61,8% et 76,4%.

Comment trace t'on les niveaux (ou retracements) de Fibonacci ?

Pour déterminer les retracements de Fibonacci dans une phase haussière,

il convient de sélectionner le plus bas du mouvement puis le point le

plus haut et de représenter les différents ratios. Concrètement les

plateformes de trading disposent toutes de cet outil et vous éviterons

par conséquent de calculer les différents niveaux manuellement, ce qui

pourrait s'avérer assez fastidieux. Chaque niveau qui sera tracé

représentera une zone de rebond haussier potentielle si les cours sont

amenés à corriger à la baisse.

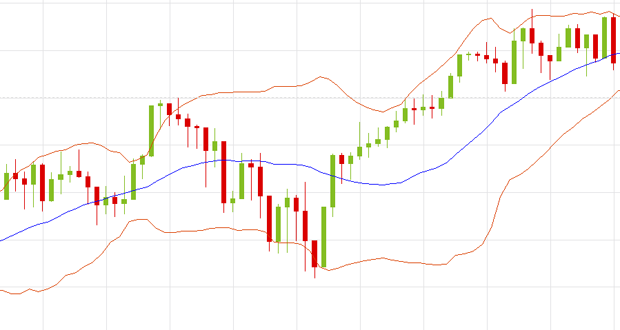

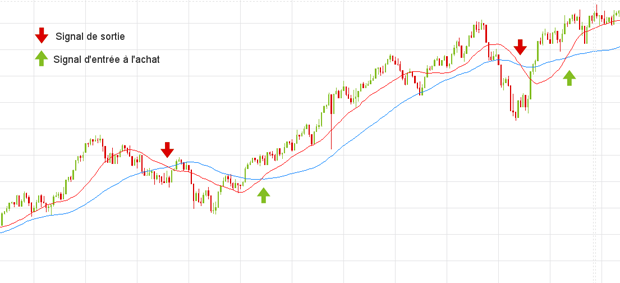

Exemple de tracé des retracements de Fibonacci sur un graphique Forex

Nous avons vu comment tracer les retracements de Fibonacci, maintenant voyons un exemple de rebond sur un de ces niveaux.

Rebond sur un niveau de Fibonacci

Comme vous le voyez les cours rebondissent aisément sur les 23,6% de

Fibonacci. Cependant il faut noter que l'on parle de zones de rebonds et

non de niveaux précis. En effet comme pour les supports et résistances,

il est probable que les cours aient tendance à légèrement traverser les

niveaux avant de rebondir.

Il est aussi probable que les cours ne rebondissent pas sur un niveau,

ce qu'il faut surtout retenir c'est que si les cours retracent le

mouvement précédent alors les possibilités de rebonds sont optimales sur

les niveaux des retracements de Fibonacci.

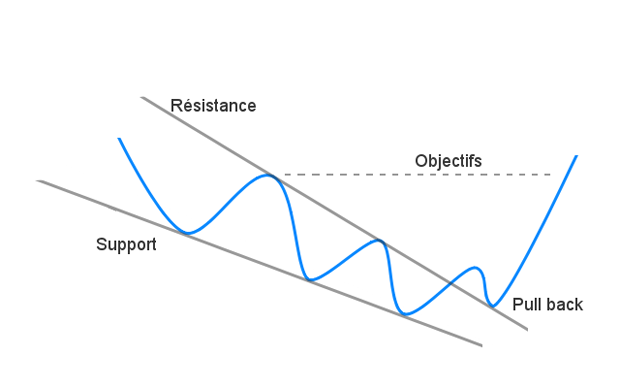

Comment tracer les niveaux de Fibonacci en tendance baissière ?

De la même façon mais de manière opposée, il suffit de tracer du plus

haut de la baisse vers le plus bas et d'observer les zones de rebonds

potentielles à la baisse.

Les retracements de Fibonacci sont un excellent indicateur forex, par ailleurs on peut encore mieux faire en le combinant avec d'autres outils, cela donne une force supplémentaire aux signaux.

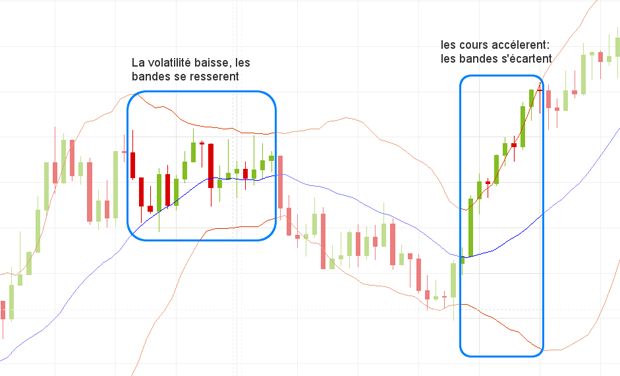

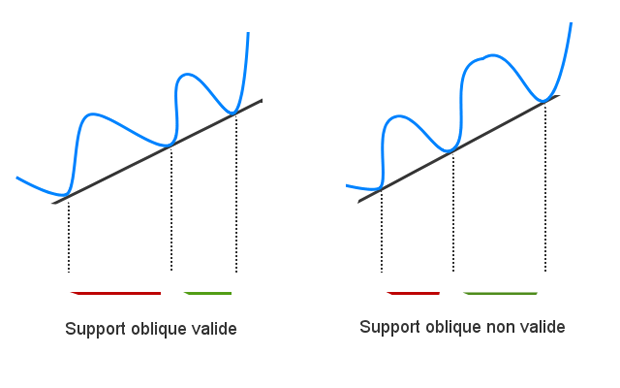

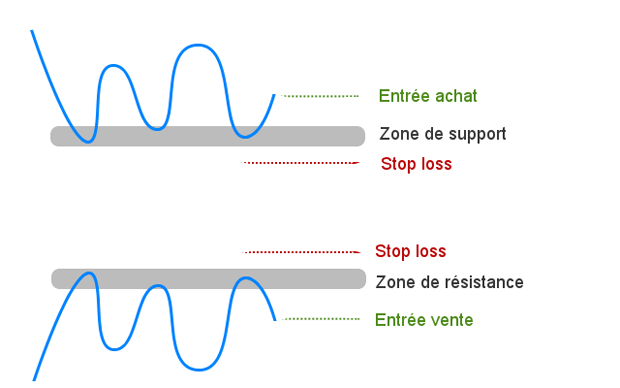

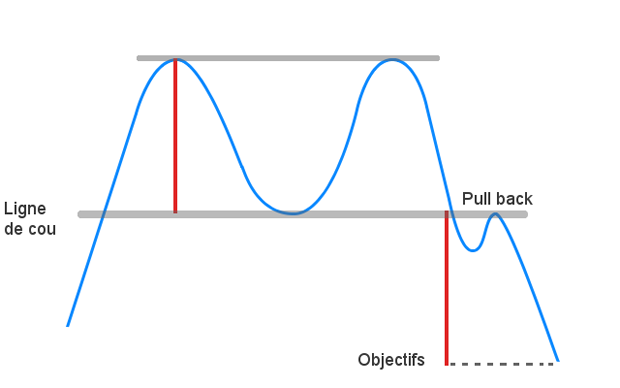

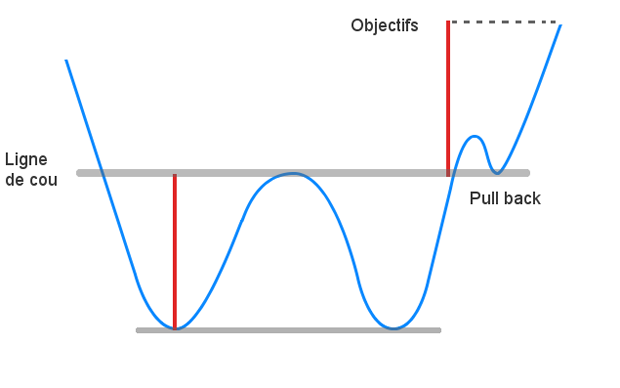

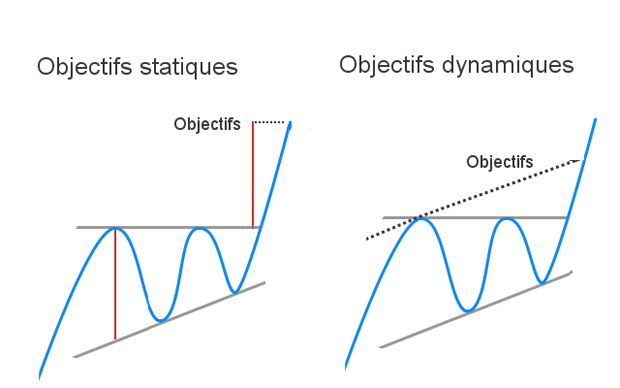

Fibonacci avec les supports et résistances

Nous avons vu dans le cours précédent comment utiliser les zones

horizontales de supports et de résistances. Rentrons sans plus attendre

dans le concret pour voir comment combiner formidablement ces deux

méthodes.

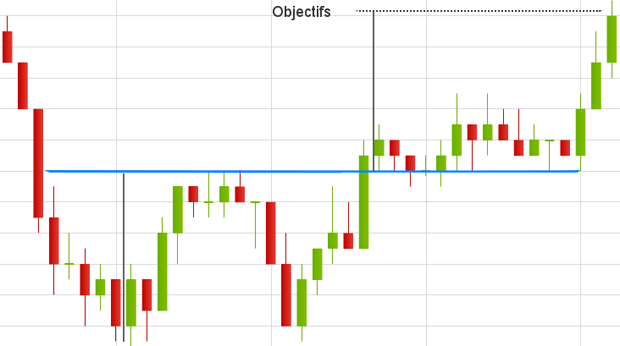

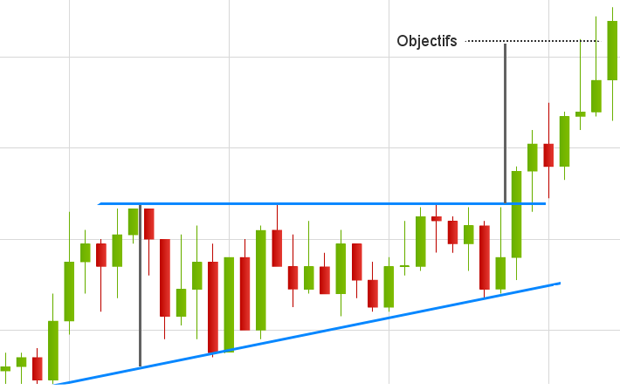

Nous avons seulement tracé les 38,2 afin d'optimiser la lisibilité du

graphique, Essayons de réunir les éléments du graphique. Ici nous

remarquons clairement que le rebond s'opère en même temps sur le niveau

des 38,2 avec les corps des bougies et sur le support avec les ombres de

celles ci. Bien que cela puisse être surprenant, ce n'est pas une

configuration rare, et il est d'autant plus intéressant de trader ce

genre de situation qui assure un bon taux de réussite.

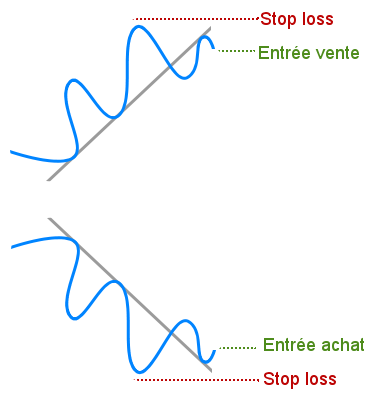

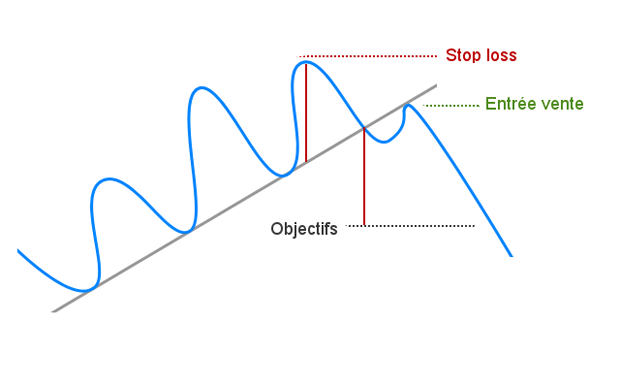

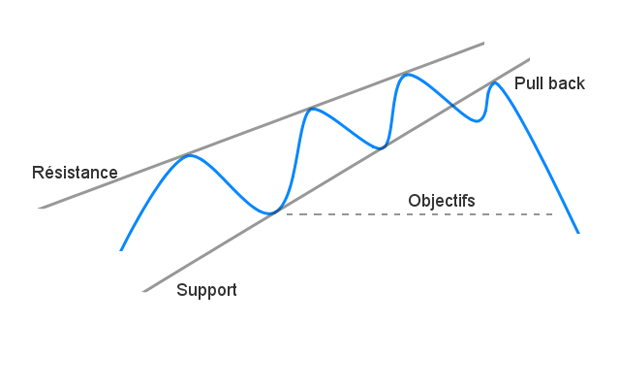

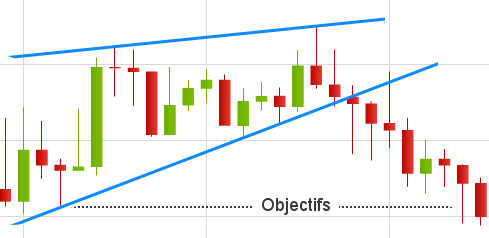

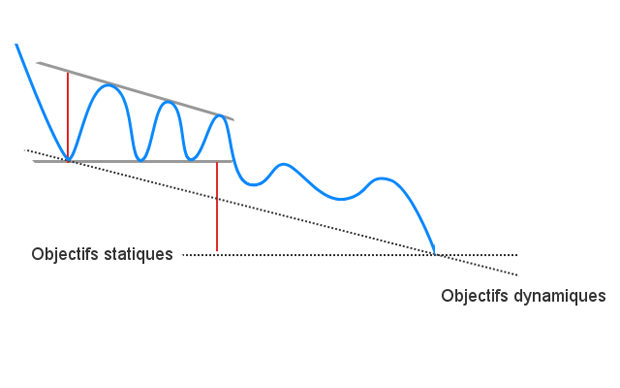

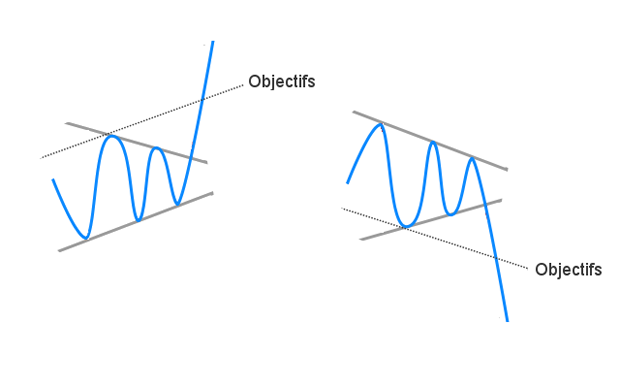

Fibonacci avec les droites de tendances

Nous l'avons aussi vu dans le chapitre précédent, dans une tendance il

est intéressant de trader les rebonds sur une droite. Cependant il est

d'autant plus judicieux d'entrer en position lorsque les cours

rebondissent sur la droite ainsi que sur un niveau de retracement de

Fibonacci.

Néanmoins selon la précision et la méthode du tracé, il arrive que les

cours ne rebondissent pas vraiment là où on le voudrait. Pour identifier

les zones de rebonds optimales, les retracements de Fibonacci restent

toutefois encore un des outils les plus pertinents.

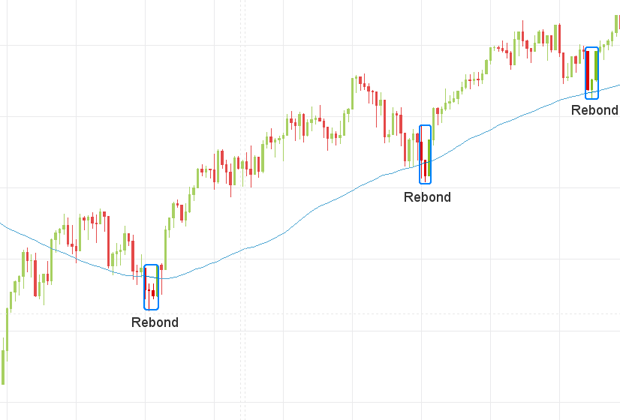

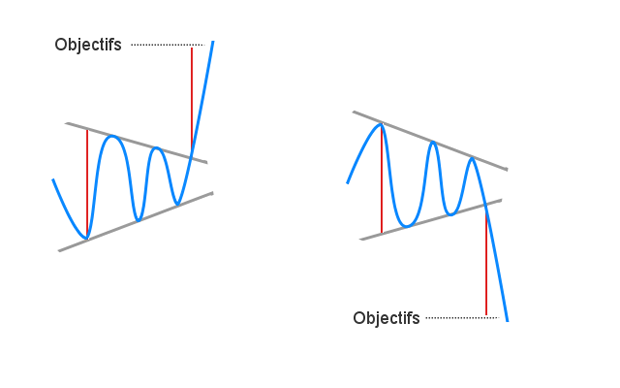

Rebond sur niveau de Fibonacci et droite de tendance

Ici les cours nous font une belle démonstration du potentiel

exploitable des droites de tendances et des retracements de Fibonacci

combinés, dans un premier temps les cours ont rebondi sur les 38,2%

marquant le deuxième point de contact avec la droite et ensuite ils

rebondissent simultanément sur les 50% et sur le support oblique.

Fibonacci et les chandeliers japonais

Encore une fois, il n'est pas difficile de comprendre le contenu de

cette partie. L'idée principale consiste à dire qu'un rebond sur un

niveau de retracement est d'autant plus valide que les bougies le

confirment. De cette manière, la présence d'une figure bougiste sur un

retracement nous donnera une plus grande probabilité de rebond.

Rebond sous le niveau de Fibonacci 50% conforté par un motif d'englobante baissière

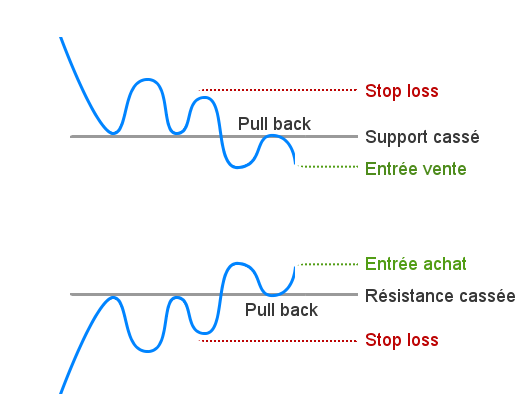

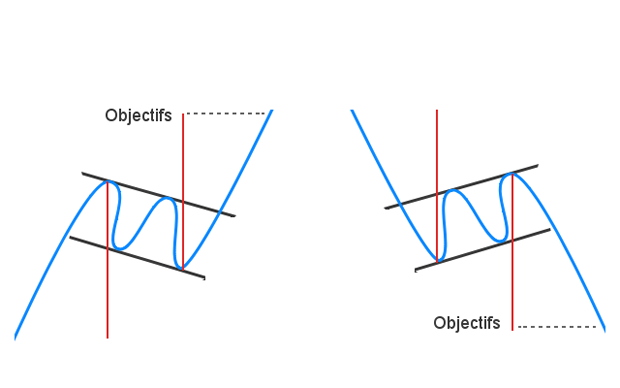

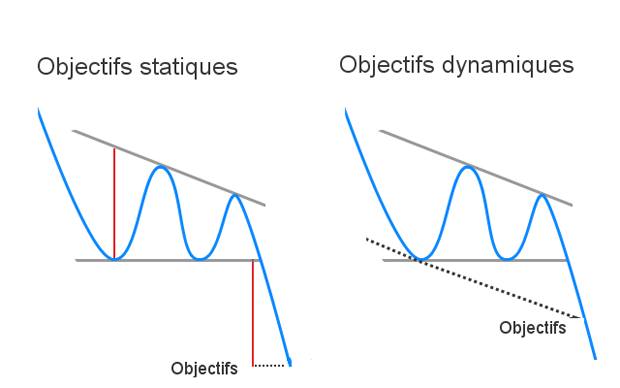

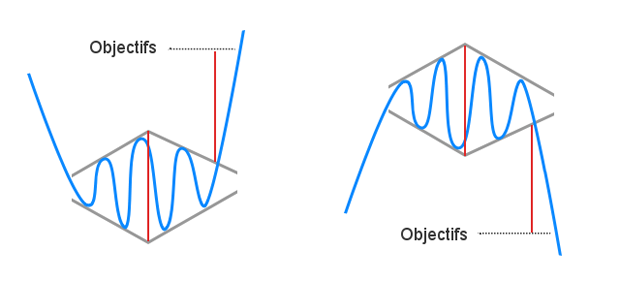

Placer ses stops grâce aux retracements

Comme nous le savons les retracements de Fibonacci matérialisent de

bonnes zones de rebonds potentiels. Par conséquent, ils peuvent s'avérer

très utiles pour optimiser la disposition de nos stops loss. Le choix

du niveau de référence reste subjectif à chacun, cependant comme nous

l'avons vu en début de cours, d'autres éléments comme les droites de

tendances peuvent aider à trouver quel niveau sera le plus efficace.

Les retracements de Fibonacci représentent des zones de rebonds et non

des niveaux précis, ceci implique que nous placerons nos stops loss

légèrement en extérieur de chaque niveau afin de ne pas exposer nos

positions au risque d'une volatilité plus forte que prévue.

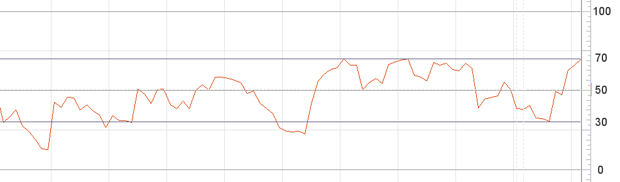

On identifie une opportunité haussière après la rupture de la resistance :

1. On identifie la cassure d'un plus haut, et nous décidons donc

d'entrer en position à l'achat selon nos critères d'entrées. Ensuite

nous allons chercher un point optimal pour placer notre stop loss.

On place le stop loss, ni trop bas, ni trop haut

2. Comme vous le voyez sur le graphique, nous avons choisi l'extérieur

de la zone des 61,8% pour placer notre stop. Pour trouver ce niveau il

faut un peu réfléchir. Voici notre raisonnement : les 23,6% et les 38,2%

n'auraient pas convenu car trop proches du point d'entrée et surtout se

situant au dessus du dernier plus bas, le placer à ce niveau

sacrifierai une belle zone de rebond possible. Les 76,4% sont beaucoup

trop éloignés de notre point d'entrée et nous donneraient un mauvais

ratio gains/pertes. Par contre, le choix entre les 61,8% et les 50% est

plus ambigu, on identifie une zone de support vers le niveau des 50%,

cependant une ombre vient lourdement traverser ce seuil, par conséquent

nous choisissons plutôt de placer notre stop en extérieur des 61,8%.

Analyse de l'application de cette méthode

3. Par la suite, les cours rebondissent successivement sur les deux

premiers niveaux sans même atteindre les 50%. Peut être que notre

approche paraît un peu trop sécuritaire, cependant la zone où la

probabilité de rebond était la zone des 50%, pourtant dans cette

situation les pressions haussières ont bloqué les cours sur les 38,2%.

Les niveaux de Fibonacci sont des indicateurs précieux

En conclusion de ce chapitre, nous avons clairement exploré un thème

central de l'analyse graphique. En effet, les niveaux de Fibonacci sont à

eux seuls un outil complet, donnant accès à des points d'entrées dont

la pertinence n'est pas à remettre en question, il permettent par

ailleurs de placer efficacement ses points de sorties. De plus, ils sont

utilisables dans de nombreuses situations, les combiner avec d'autres

outils n'en sera que plus bénéfique pour gagner au forex.

Leur utilisation s'avère assez simple et ne pose que peu d'ambiguïtés,

par conséquent ils seront une de vos meilleures armes pour aborder le

Forex.